杏彩平台官网

杏彩app-猪周期背后的:这篇文章打通了养猪的上中下游产业链

由于权重高、波动幅度大、波动频率以年度为单位,在结构性通胀的大背景下,猪价对于我国通胀的影响力较大。目前,既存在瘟疫发生、猪价回升的短期现象,也存在猪价处于历史低位、环保门槛下行业集中度提升、存栏数据的有效性面临巨大争议等长期的问题,有必要对于猪肉价格相关逻辑进行重新审视。

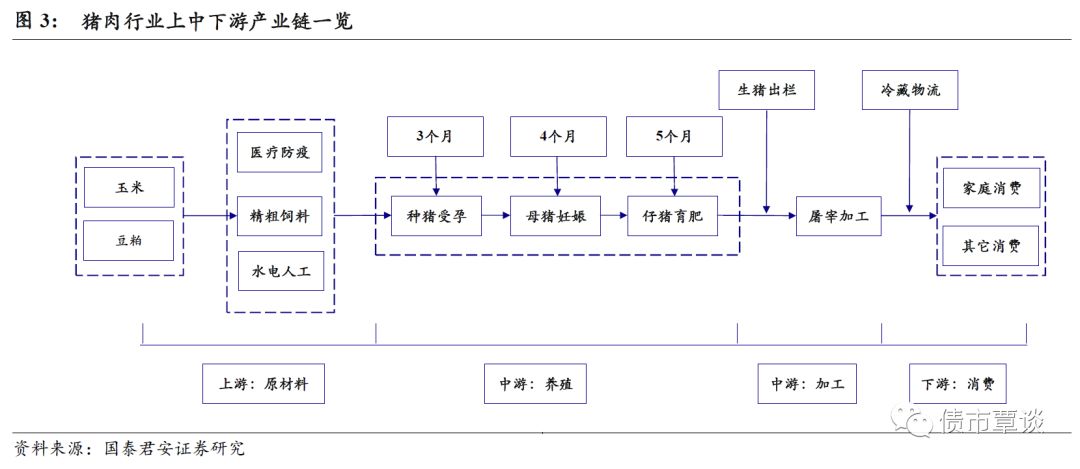

从上中下游看产业链。上游为原材料供应,成本主要为饲料,其中又以玉米为主;中游为生猪养殖,包括种猪育种、母猪妊娠及生猪育肥等环节,存在“345”的规律;下游对接消费市场。整体看,猪肉的需求稳定,价格波动主要来自供给,利润主要由猪粮比衡量。猪周期在价格上的表现。猪价呈现3-4年的大周期和1年左右小周期的叠加,大周期来自于深层的母猪产能变化,小周期来自于供给对价格的时滞下,产生的蛛网模型。未来怎么看?从大周期来看,仔猪利润刚刚触零,母猪价格平稳这意味着母猪产能仍然充分,目前大概率仍处于大周期的磨底阶段。从长远来看,在通胀预期下的库存调整、以及城镇化的进一步深化,结构性通胀和猪周期仍不会消失。

结构性通胀的背景下,猪肉价格非常重要。这主要体现在我国的通胀具有显著的结构性特征,而猪肉价格对于通胀的影响较大,从基本面的角度,猪肉价格对于通胀的影响主要体现在以下三个方面:

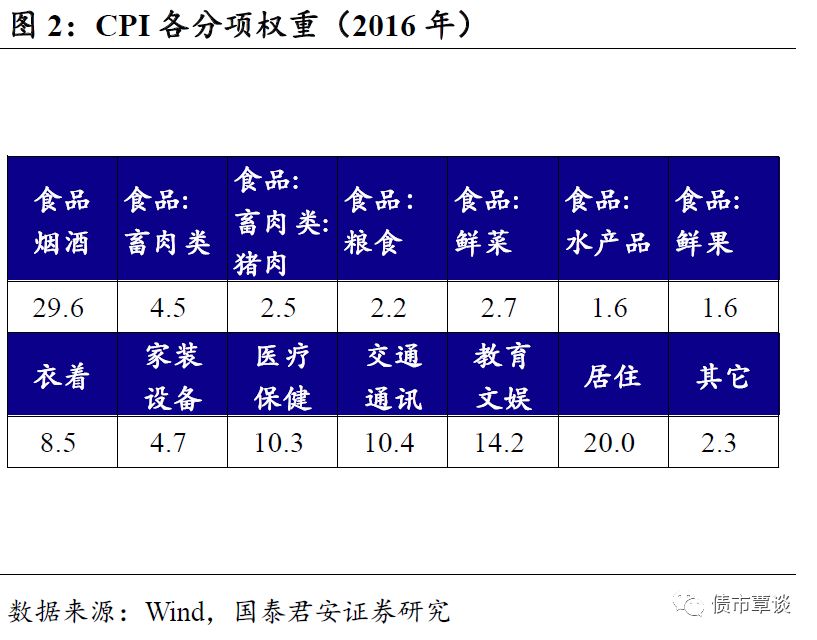

①从权重来看,猪肉价格权重高。虽然经过2016年的基期轮换,食品整体权重下降,但是从权重来讲,猪肉占整体CPI的权重仍然在2.5%左右(2016年以前大约在3%左右)。事实上,猪肉只属于分项(食品烟酒-蓄肉类-猪肉),但是其权重仍然高于大多数的二级分项(鲜菜2.2%左右,粮食、鲜果、水产品均不足2%)。

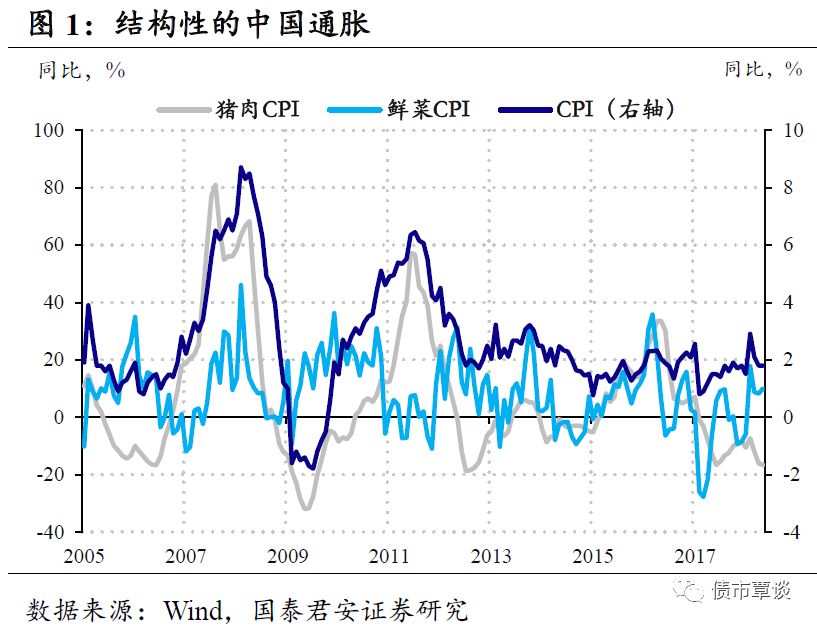

②猪肉价格波动较大。从图1可以看出,猪肉和鲜菜CPI的轴刻度尺度是整体CPI的10倍,同时猪肉的波动幅度也要高于蔬菜。对于通胀的影响可以近似用权重和波幅的乘积来刻画。食品通胀与整体CPI在较长的时间内波动方向一致,但波幅要大得多,即所谓的中国的“结构性”通胀现象。

③波动形态对于年内的通胀影响较大。除了权重高、波幅大之外,猪肉的波动频率大致以年度为单位,和通胀的考察周期接近,对于年内的通胀中枢有较大影响。作为对比,蔬菜虽然波幅和权重也相对较大,但由于波动的频率较高(大约在3-4个月),这使得以年度为单位考察时,蔬菜价格的波动可以经历多个周期,所以对于年度的通胀中枢影响有限。

综合来看,猪肉价格对于中国的通胀最为重要,而随着通胀预期逐渐抬头,CPI这一数据对于债市的影响权重也在提升。站在当下时点,既存在瘟疫发生、猪肉价格回升的短期问题,也出现了猪价处于历史低位、环保门槛下行业集中度提升、存栏数据的有效性面临巨大争议等长期的问题,有必要对于猪肉价格相关逻辑进行重新审视和更新。

对于一个行业的研究始于基本面的梳理。对于猪肉行业来说,基本面包括从猪肉行业的产业链条、猪肉的供需基本情况和以及研究中经常涉及的数据。

从上中下游看产业链。生猪养殖行业的产业链条主要包括三个部分:上游为原材料供应企业,主要包括饲料和兽医动保;中游为养殖行业,包括种猪育种、仔猪繁育及生猪育肥等环节;生猪出栏后,下游对接屠宰场,经过屠宰加工、冷藏物流之后,进入终端消费市场。

生猪养殖分为自繁自养和外购仔猪两种模式。顾名思义,两者差别在于仔畜的来源不同。通常而言,自繁自养模式没有仔猪购买费用的支出,因此养殖利润更高。两者之间的差距为仔猪养殖行业的利润,当该利润长期维持较高水平,通常意味着母猪的存栏出现不足,无法有效供应仔猪。在最近一轮长周期(2015-2016)的上行过程中,就出现了自繁自养相对于外购的“超额利润”,本文后面的猪周期部分,这将成为观察猪周期的重要指标。

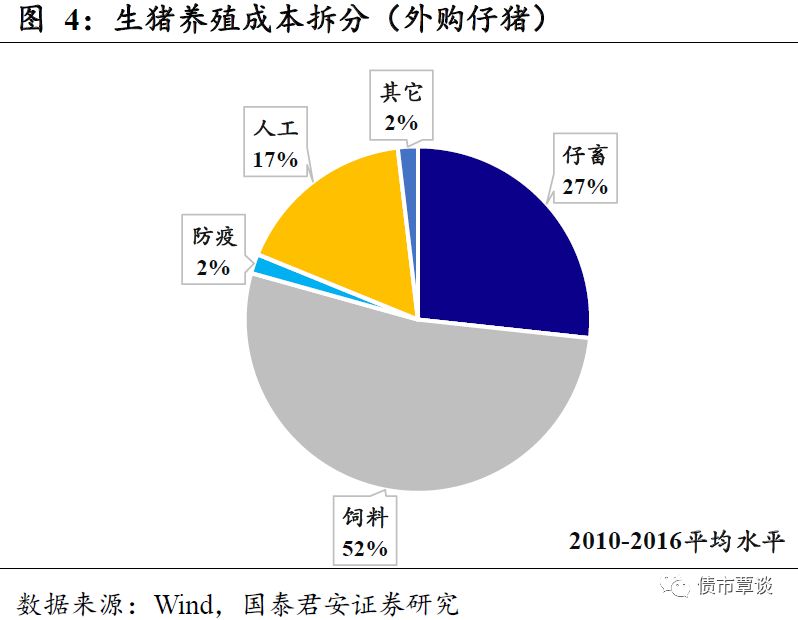

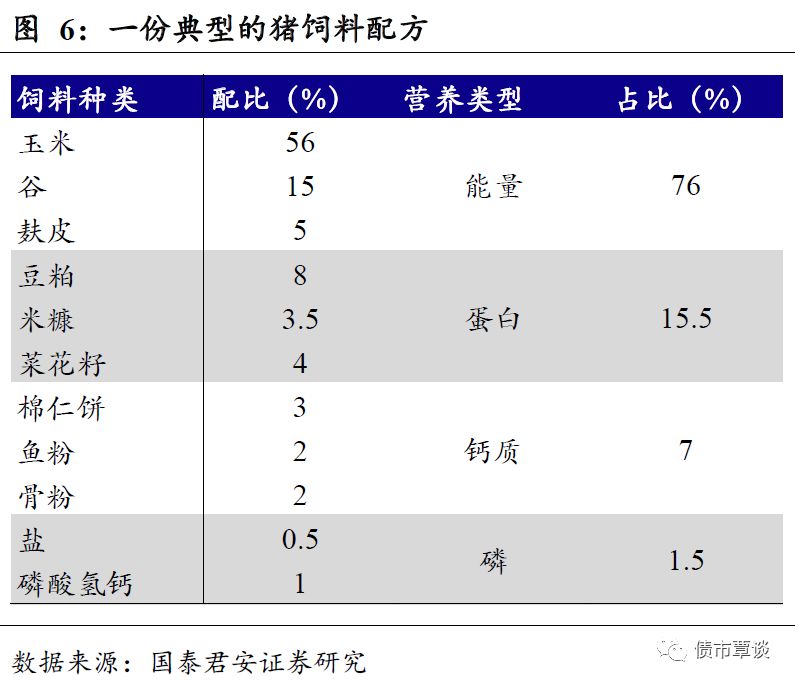

在上游的饲料部分,玉米和豆粕是主要成本。针对不同的畜种(种猪、仔猪)、以及不同的阶段和目的(妊娠、哺乳、育肥等),猪饲料的配比有所不同,但大致均采用能量为主、蛋白为辅的结构。其中玉米是主要的能量来源,占比相对较高;而豆粕是主要的蛋白质来源,占比相对较低,两者的关系类似于人类食谱中的主食和肉类。一般来说典型的饲料配方中,玉米的占比最高,通常会超过50%。

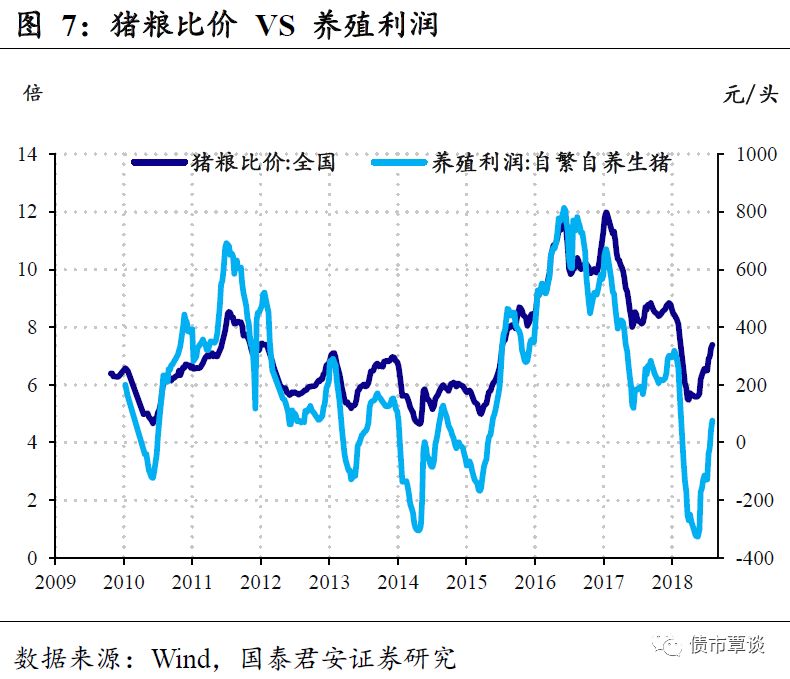

从整体结构来看,由于猪肉的主要成本来自于饲料,而饲料主要成本为玉米,所以通常采用猪粮比价(生猪出场价格/玉米批发价格)作为成本-收益分析指标。

中游生猪生产的“三四五规律”。产业链中游的部分是生猪的生产过程:种猪育种、母猪妊娠和仔猪育肥。一般来说,种猪成熟配种需要3个月,母猪妊娠4个月,仔猪育肥出栏5个月,加起来正好12个月。后面我们将会看到,这种“三四五规律”决定了,猪肉价格短周期的波动时间大致以年为单位。

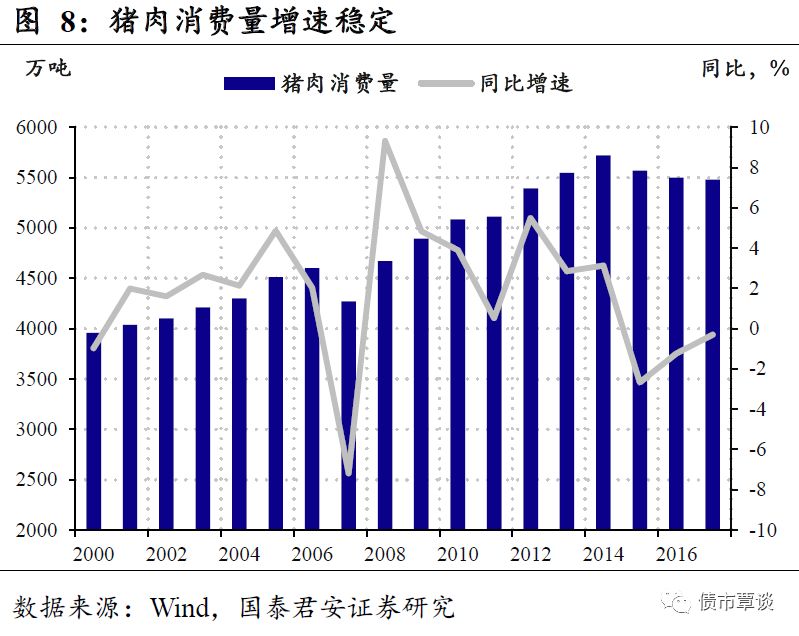

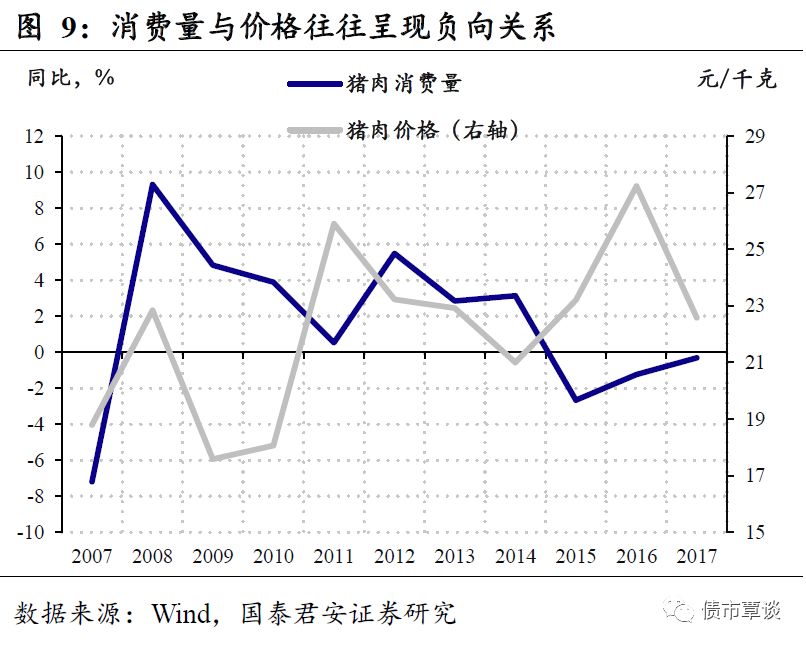

下游需求稳定,价格的波动主要来自于供给面。量价关系和背后的供需矛盾是行业分析的基础。对于猪肉行业而言,下游需求相对稳定且刚性,消费量的波动幅度很少超过5%。从量价的变动来看,除了次贷危机时期,大部分时间内量价的运动方向呈负相关系,而价格飙升的2011年和2016年,消费增速均位于低位,这意味着供给侧是主要矛盾,否则如果需求侧为主要矛盾,量价应该呈现同向变动。

需求侧:年度层面的稳定+年内的季节性波动。中国是猪肉消费大国,从体量上来看,大致消费了全世界一半的猪肉。全球目前年消费猪肉大约1.1亿万吨,而中国的一年的消费量在5500万吨左右,考虑到中国人口占世界人口的五分之一,这意味着中国人均消费猪肉的数量是全球平均水平的2.5倍。

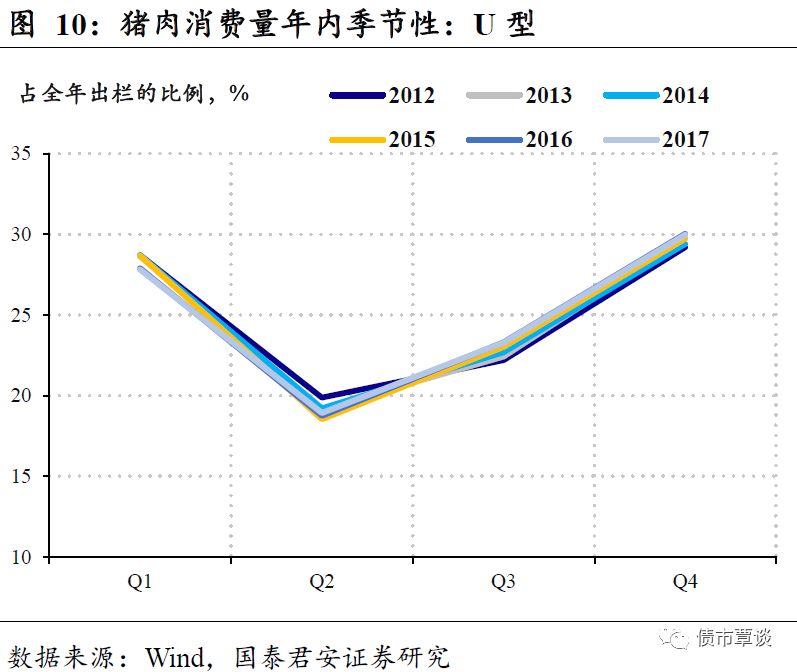

年内季节性波动,U型的消费量。猪肉的需求呈现季节性的波动。整体上看,从年内来看,猪肉的消费有明显的季节性,春节前为需求高峰,夏季为淡季,冬季为旺季。从猪肉的出栏来看,一、四季度出栏明显高峰,二、三季度的出栏年内占比较低。

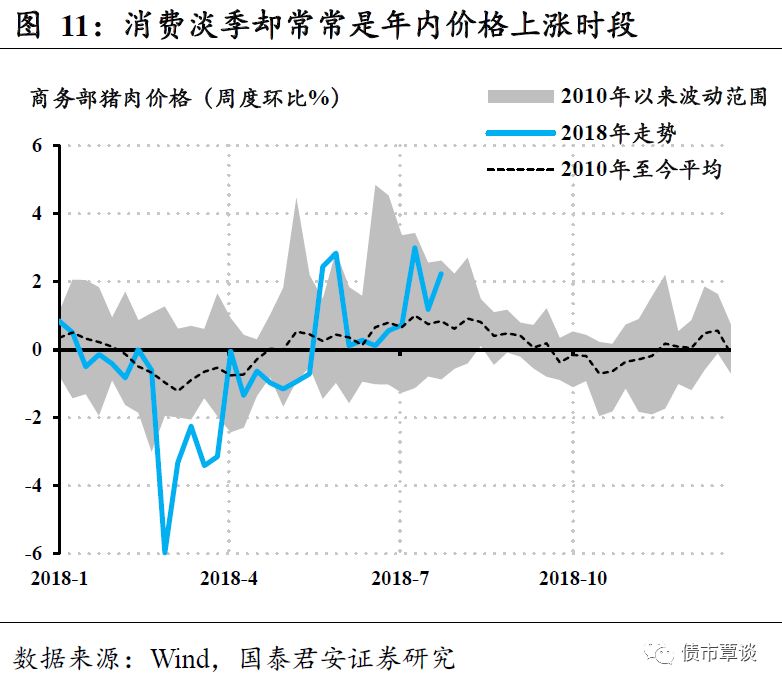

从量价关系来看,消费淡季却常常是年内价格上涨的时段。以商务部猪肉价格环比来衡量,二、三季度环比通常为正,而一、四季度则平均为负。这再次印证了,即使在年内的季节性的层面上,猪肉似乎也是供给侧主导的量价背离的走势。

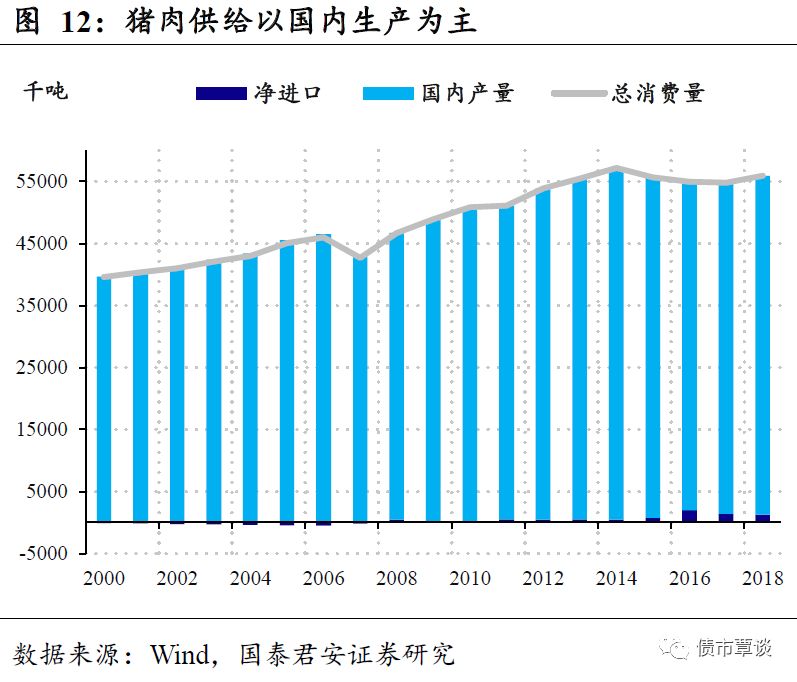

供给侧:国内生产占主导地位。猪肉供给侧的来源为国内生产或者进口。从占比上来看,国内生产占主导部分,在2008年之前,整体还呈现净出口状态,此后转为净进口。近年来,全年消费量5500万吨中,有约150万吨的净进口补充。

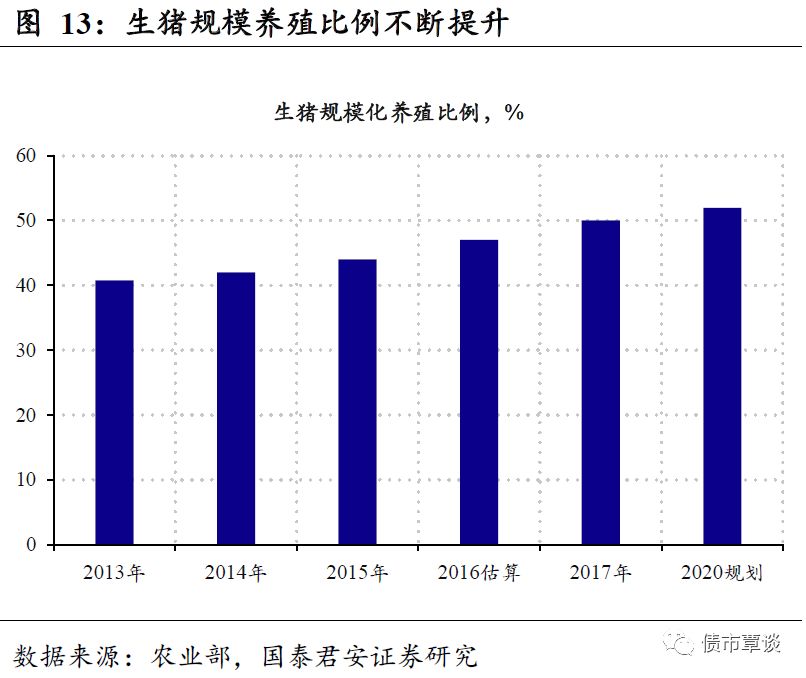

结构上,供给端集中度提升。伴随着行业自身发展,以及环保门槛的提高,生猪养殖行业的集中度快速提升。根据农业部公开新闻显示,规模以上养殖户(年出栏数量超过500头)的出栏占比在2017年接近50%,而根据规划,在2020年这一数字将达到52%。在存栏整体稳中有升的情况下,全国的养殖户数持续下降,从2007年的超过8千万户,下滑至2015年的4千万户。

猪肉价格相关涉及的数据比较丰富多样。这里我们主要从量和价两个方面对于数据进行分类,然后在价格数据和体量数据内部再按照一定的逻辑进行细分。

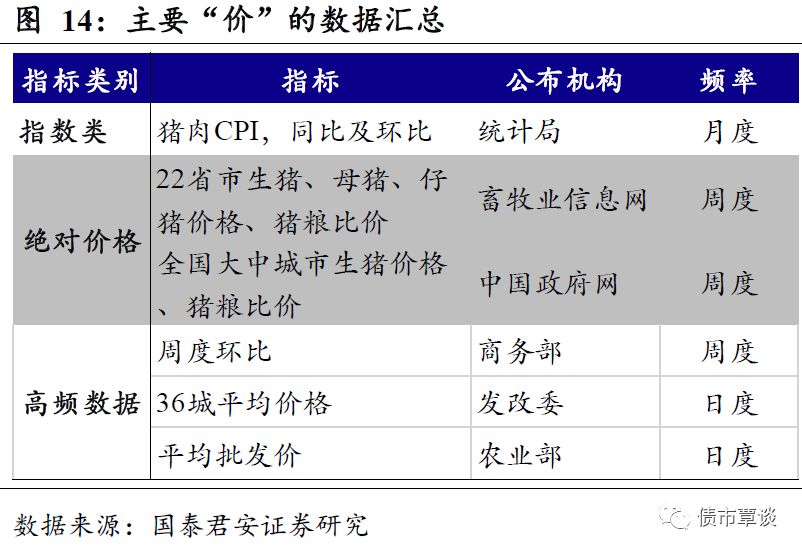

指数类和绝对值类价格数据。从价格来讲,指数类的数据包括:猪肉CPI的数据,月度公布的同比和环比。绝对的价格类的数据为:综合类指标:wind公布,原始来源于中国畜牧业信息网,22个省市平均价数据:包括仔猪、生猪、猪肉和上游的玉米、豆粕价格,以及猪粮比价的数据。此外,中国政府网公布生猪、玉米、猪粮比价和二元能繁母猪的价格。

高频数据一般有国家相关部委和统计公布:发改委公布的36城猪肉平均零售价(日度频率,2015年6月开始公布、目前仍在更新)、统计局公布的50个城市的平均价(后臀尖和五花肉,周度频率、2009年2月开始公布,2017年底中断)、商务部公布的猪肉价格周度环比(2006年底开始公布、周度频率、目前仍在更新);农业部公布的平均批发价(2013年底开始公布、日度频率、目前仍在更新)。

存栏、出栏类与屠宰量。对于猪价研究来说,量方面通常涉及存栏、出栏和屠宰量三类数据。在生猪养殖链条中,存栏代表着猪肉的供给能。